本站消息,日前景顺长城中证港股通科技ETF基金公布二季报,2025年二季度最新规模145.19亿元股票杠杆式投资,季度净值涨幅为0.3%。

从业绩表现来看,景顺长城中证港股通科技ETF基金过去一年净值涨幅为75.8%,在同类基金中排名61/2903,同类基金过去一年净值涨幅中位数为25.63%。而基金过去一年的最大回撤为-26.65%,成立以来的最大回撤为-65.56%。

从基金规模来看,景顺长城中证港股通科技ETF基金2025年二季度公布的基金规模为145.19亿元,较上一期规模112.74亿元变化了32.46亿元,环比变化了28.79%。该基金最新一期资产配置为:股票占净值比98.89%,无债券类资产,现金占净值比2.35%。从基金持仓来看,该基金当季前十大股票仓位达68.66%,第一大重仓股为小米集团-W(01810),持仓占比为11.13%。

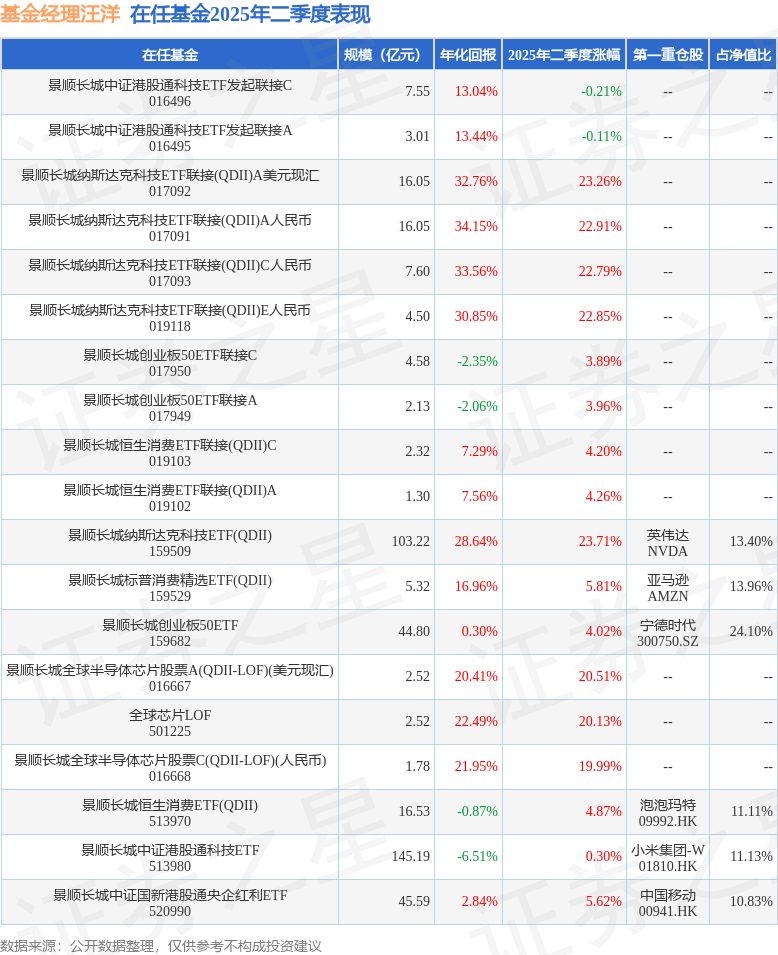

景顺长城中证港股通科技ETF现任基金经理为金璜 汪洋,本季度增聘基金经理汪洋,近期离任的基金经理为张晓南。其中在任基金经理汪洋已从业9年又310天,2025年5月20日正式接手管理景顺长城中证港股通科技ETF,任职期间累计回报为8.5%。目前还管理着19只基金产品(包括A类和C类),其中本季度表现最佳的基金为景顺长城纳斯达克科技ETF(QDII)(159509),季度净值涨幅为23.71%。

对本季度基金运作,基金经理的观点如下:本季度港股在宏观流动性改善、盈利能力提高、估值安全边际大、政策面压力释放、以及企业信心提高多重因素利好作用下,处于持续上行态势。主要海外市场指数中,费城半导体指数(29.88%)>纳斯达克科技市值加权(25.69%)>纳斯达克100(17.64%)>标普500(10.57%)>罗素2000指数(8.11%)>道琼斯工业指数(4.98%)>恒生指数(4.12%)>英国富时100(2.08%)>恒生科技(-1.70%)。海外流动性方面,本季度最近一次议息会议中,美联储决定会议决议继续维持425-450BPS的利率区间不变,符合市场预期。会议中美联储宣布将GDP增长预期从1.7%下调至1.4%,并将2025年核心PCE通胀上调至3.1%。美联储主席鲍威尔在随后的发言中强调“需对预测保持谦逊”,政策调整将灵活响应后续数据。市场继续押注年内降息两次(50基点),9月降息概率约60%,因此从全球宏观流动性的角度,降息预期有望继续为港股估值端释放压力。估值方面,港股科技在经历本季度较大幅度上涨后,最新估值仍仅处于过去5年3%百分位的位置,安全边际大且向上空间仍然较高。从国内政策端看,新“国九条”明确支持科技企业双重上市,加速中概股回归,优化指数成分结构。同时,互联网、新能源、医药生物等行业相关的利好政策持续加码,为港股上市的科技龙头企业保驾护航。从盈利端看,国产大模型DeepSeek-R1的凭借顶尖算力及低成本推动外资重新评估中国科技企业的全球竞争力,尤其认可其在AI应用层(如医疗影像、智能驾驶、创新药)的规模化能力。根据彭博的预测,恒生科技板块在未来两年的每股收益增长率分别为22.3%、16.4%AH溢价指数水平处于历史高位,表明港股相对A股的折价率依然处于较高水平,结合港股估值仍处于历史较低位置,长期来看,随着盈利能力改善及估值中枢的抬升,港股市场的配置价值有望得到进一步提振。数据表明,港股医药板块仍处于历史较低分位,具备较厚安全垫。同时,随着企业盈利持续释放,板块有望在2025年继续保持较高的盈利增速。本基金采用复制标的指数的方法进行组合管理,通过控制跟踪误差和跟踪偏离度,力争基金收益和指数收益基本一致。在报告期内,本基金结合申购赎回情况、标的指数成分调整情况定期或不定期调整投资组合,保持对标的指数的紧密跟踪。

以上内容为本站据公开信息整理股票杠杆式投资,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。